A股的長牛前景是否值得期待?

導語

上市公司凈資產回報率(ROE)逐步擺脫整體GDP增速下行帶來的壓力。

中國經濟正在轉向高質量發展,經濟增速波動對企業盈利的影響逐步淡化👩🏻🚀;市場集中度提升、產品和工藝改進、管理效率提高等因素對盈利的影響越來越顯著📯,龍頭公司的地位得到強化👨🍼。

與此同時,中國金融市場的開放伴隨全球的低利率環境,也導致大量境外資金持續流入。金融改革的深化將逐步糾正定價體系的扭曲,改善公司治理並吸引更多的長期資金的流入。這些因素正在深刻地影響A股的估值體系和定價標準,並推動以核心資產為主導的長期牛市格局逐步形成。

一直以來,A股市場難見長牛是一個客觀現實。實際上從金融危機後的近十年看🎽,中國經濟的增速表現可以說傲視全球🧑🏿🦱,而A股市場的表現卻不盡如人意。過去十年可以說是全球權益市場牛市的十年,但A股從主要指數看只能說是一個震蕩市,明顯跑輸給美、歐、日等主要股市👩💼😔。

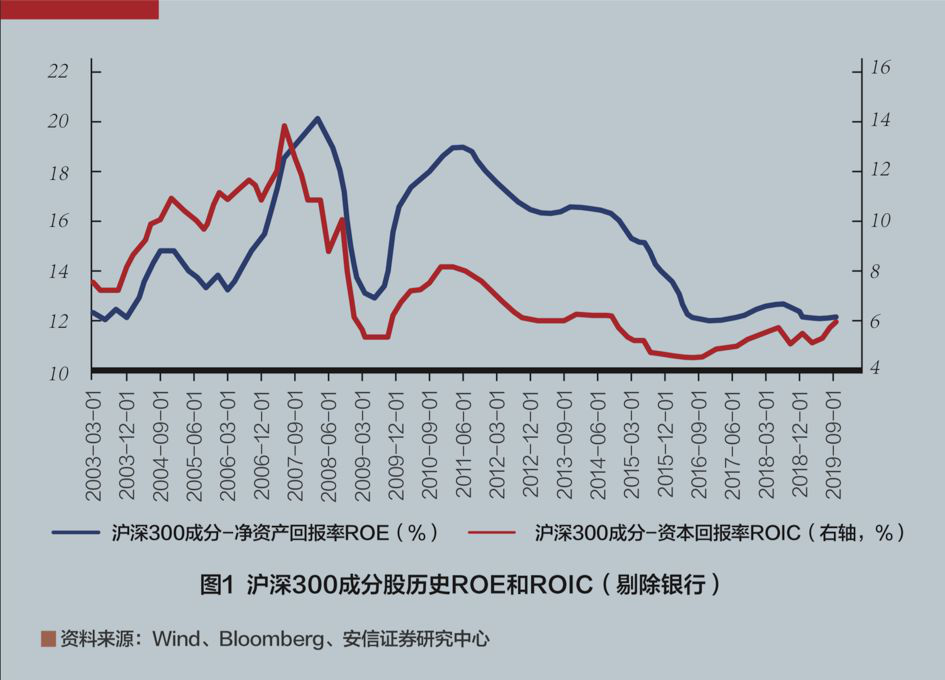

對於這一現象,有很多視角的解釋版本。我們認為核心的問題是,過去十年A股公司主要指數的凈資產回報率(ROE)整體都處於下行趨勢(見圖1),這使其市凈率(PB)估值體系也處於對應下行趨勢🌂。因此,雖然過去十年A股整體盈利增長不低,例如無論是上證指數🥷🏻,還是滬深300指數成分股盈利增長都超過200%👉🏿,但是由於A股市場中期處於持續估值收縮狀態👿,導致最終A股市場中期是個震蕩市,在過去十年明顯跑輸了全球主要股市。

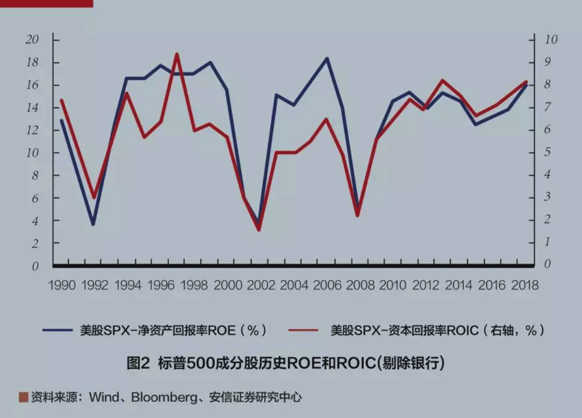

相較而言🦣,從過去三十年的美股標普500來看🎏,其凈資產回報率(ROE)水平非常穩定地保持在高水平(見圖2),只會在經濟衰退年份出現下行,但很快會修復到正常水平。

我們認為,這部分地解釋了A股和美股的中期運行模式的差異。即美股的凈資產回報率(ROE)及對應估值體系基本穩定,在非衰退年,主要指數對應的盈利上行,最終往往體現為中期慢牛🧑🏽🎓。

A股市場則不同,投資者在過去比較關註的是增速上行👩🚒。所謂的“經濟底”指的是經濟同比增速的上行👴🏼;所謂的“盈利底”指的是盈利同比增速的上行。這兩者之間曾經具有很高的同步性。

經濟波動對企業盈利的影響逐步淡化

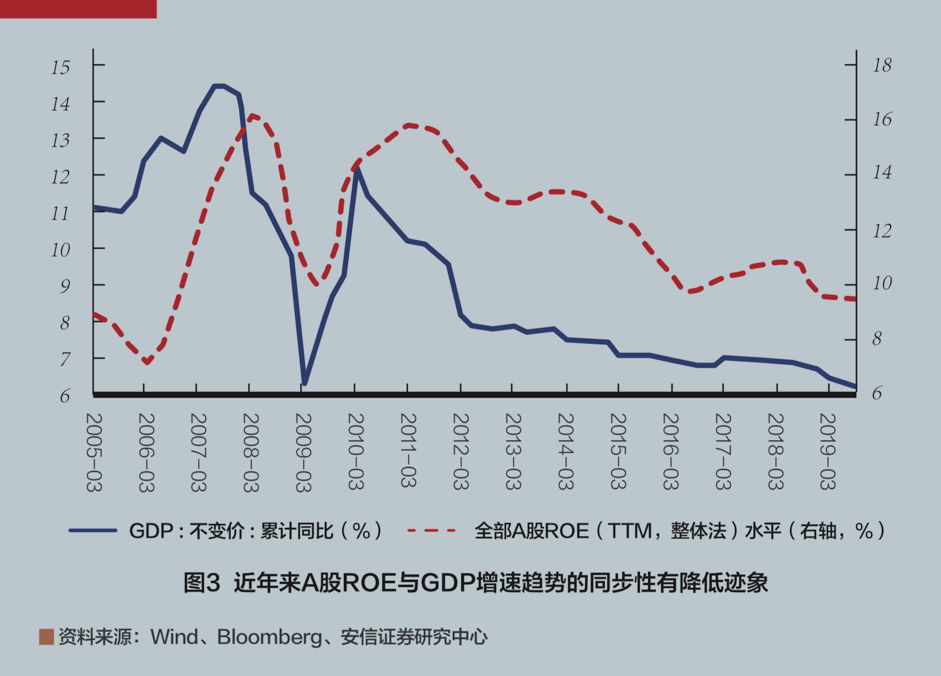

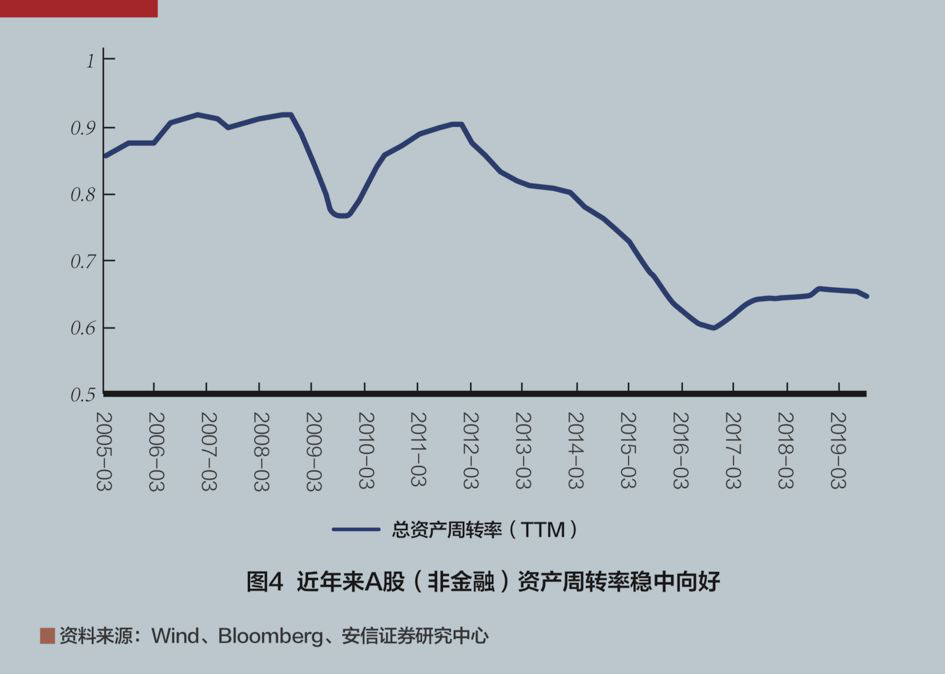

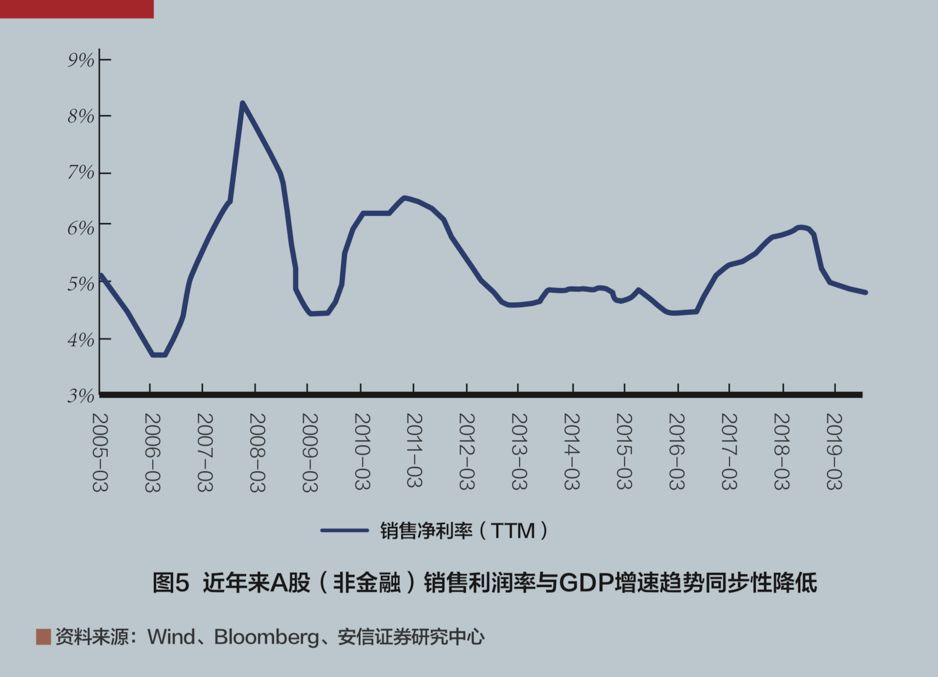

然而,近年A股凈資產回報率(ROE)的趨勢已經出現了一些重要的結構性變化🏃,其主要表現是:在過去🦈,A股上市公司凈資產回報率(ROE)伴隨著中國GDP增速顯著地同步波動🛐;但過去兩三年🙍🏼♀️,中國GDP增速下行時🤱🏿,凈資產回報率(ROE)整體趨於穩定——或者說A股凈資產回報率(ROE)與GDP變化趨勢的同步性明顯減弱(見圖3)。過去兩三年♙,A股非金融企業資產負債率整體呈現的是穩中有降的趨勢(見圖4),其凈資產回報率(ROE)趨勢表現較好的重要原因是上市公司的資產周轉率和銷售利潤率在經濟增速下行時,能夠保持穩定,甚至可以有一定的抬升(見圖5)👃🏻。

我們認為這背後的原因是,中國經濟增速雖然處於下行趨勢,但伴隨著行業優勝劣汰和集中度提升🍊🏊,尤其是A股上市公司在產業升級🏄🏽♂️👨💼、技術進步🎥、管理提升等方面的進展,使得上市公司凈資產回報率(ROE)逐步擺脫整體GDP增速下行帶來的壓力。同樣,近幾年推進的供給側改革也強化了這一趨勢。我們認為🧕🏿,隨著中國經濟的進一步轉型,以及未來增速逐步穩定在一定中樞水平,這一趨勢可能還將持續。

實際上,考慮到A股公司整體凈資產回報率(ROE)水平顯著低於美股,我們認為隨著中國經濟進一步邁向高質量發展👨👨👧,A股主要指數的凈資產回報率(ROE)水平有不小的提升空間。

如果A股上市公司凈資產回報率(ROE)能夠做到基本穩定,考慮到低利率的宏觀環境👨🏽🔧,這意味著A股的估值中樞將基本穩定下來。由於上司公司盈利多數時候能夠實現一定程度的正增長🧔🏻♀️,那麽A股就具備了長期走好的基礎。

在樂觀的條件下,如果A股上市公司凈資產回報率(ROE)、資本回報率(ROIC)能夠逐步回升,那麽在金融開放年代的A股市場,從其整體估值水平來看,依然是全球低利率低增長背景下最具投資價值的資產之一🧠,A股整體走牛的基礎就會更加堅實。

多因素利好A股估值體系再造

在這個中期視角下🧏♂️,我們對今年A股市場趨勢的預估偏積極,其運行走勢雖然在春節前後遭遇冠狀疫情沖擊🤸🏼♀️,但是我們認為疫情不會改變全年市場震蕩向上的趨勢🙇🏿♀️。我們認為疫情對一季度經濟增速以及企業盈利會構成一定影響👩🦲👶🏿,但從二季度起,其負面影響將開始變得有限並且將繼續逐漸減弱。另一方面,由於一季度經濟增速乃至就業面臨較大壓力💽,今年貨幣政策和流動性寬裕情況預計要好於年初市場預期。

而從過去幾個季度看,在中國經濟增速小幅下行背景下⚫️,A股上市公司凈資產收益率(ROE)基本穩定🏄🏼🧜🏽♀️,資本回報率(ROIC)甚至有回升跡象。

我們非常重視資本回報率(ROIC)主要是因為,我們認為資本回報率(ROIC)比資產收益率(ROE)更關註企業運營帶來的資本回報。資產負債率在資產收益率(ROE)中扮演了一定角色🛁,但很多時候杠桿率的上升或者杠桿率的維持有不可持續的風險👩🏿🦱,尤其是當前金融周期和政策環境下⚆🙂↔️。而同時👩🌾,我們認為資本回報率(ROIC)又比資產利潤(ROA)更準確把握了經營性負債對於企業的意義。

中性假設,我們預計2020年經濟增速小幅下行,但全部A股公司盈利增長依然有望達到5%~10%💁🏽,資產收益率(ROE)水平預計基本穩定🍉,資本回報率(ROIC)預計出現小幅改善🧑🏿🔬。

從金融市場政策層面看🕐,我們認為2020年A股市場的改革將繼續推進,這對A股市場投資者信心及估值體系整體將起到正面作用🧕🏼。從目前來看,我們認為今年最大政策變化是註冊製的逐步推開,此外也要關註再融資新規的落地👇🏼。前者將逐步糾正A股定價體系的扭曲🚵🏼♀️,後者有望重新激活非公開發行定增市場🤰🏿,使得大量公司合理外延得到支持,這也將進一步有利於提升部分公司未來的盈利預期。

從資金層面看,A股將持續迎來中長期配置資金。一方面👳🏽♀️,理財利率持續降低。受理財新規和利率市場環境的影響,去年以來理財利率持續下滑,7日收益率半年來長期處於低於2.5%的水平。長期低利率環境將推動居民配置更多資產到權益中,並促使保險和銀行理財資金增配A股🐉。另外一方面🛌🏿,海外利率維持低位,在中國金融加快開放的背景下👨🦽👩🏼🎓,也形成新的資金來源。我們認為居民的配置需求將推動明年公募基金的發行規模持續增長🧔🏻♀️,同時保險和銀行理財有望加大對權益類資產的配置比例。在監管層對長期資金入市的堅定政策支持下,銀行理財和社保(包括養老金、社保基金🫃、企業年金👨🏻🎓、職業年金)有望成為A股長期資金配置的新增來源。

當然🥺,對於A股市場面臨的風險和不確定性,我們還是要始終警惕的👦。除了近期市場關註的疫情影響之外,中美貿易關系的復雜性和反復性,技術脫鉤的傾向,地緣政治沖突☎,乃至在中國金融機構、地方債等領域風險處置過程的不確定性,都是要密切關註的。

綜合來看,我們對年內的A股市場抱偏積極的看法,尤其是在疫情影響逐漸退去之後🧘🏼♀️,市場有望呈現震蕩向上的走勢🧚🏻♀️。站在中長期和全球視角來看,全球處於低利率年代,中國經濟正在轉向高質量發展,上市公司的資產收益率(ROE)和資本回報率(ROIC)企穩回升🦎,金融開放和改革進一步深化,這些都在推動A股估值體系的重塑、企穩和再造🦟,並使資本市場越來越轉向由內生盈利驅動的上漲過程。

*本文僅代表作者個人觀點,經原作者授權,如需轉載請聯系授權並註明出處。編輯:潘琦。